不動産を取得するときにはいろんな税金がかかります。

初期費用をきちんと把握しておかないと不動産の購入の判断を誤る可能性があります。

金額が大きな取引ですから、購入する前にいくらの経費が必要なのかを知っておくことはとても重要ですね。

不動産の仲介業者に聞くのもひつとの方法ですが、果たして、人から聞いた情報が正しいかどうか?これを自分で調べないで鵜呑みにしてしまうのは危険です。

と言うことで、固定資産税評価額の計算の仕方をまとめたので共有したいと思います。

固定資産税評価額は路線価額と共にさまざまな税金の基礎になります。

固定資産税評価額をもとに不動産を登記する際の登録免許税や、不動産を購入した時の不動産取得税の計算の元になります。

また、路線価額は単に路線価とも言われ、相続税、贈与税の計算の基礎になります。

固定資産税評価額?路線価?なんだかよくわからない。という人はこちらの記事が参考になると思います。

これらの価額は税金の計算で使われるだけでなく、その土地の現在の取引価格の相場を知ることもできるので、その求め方を知ることで、その不動産の取引が相場並みなのか?相場からかけ離れているのか?と言うことを判断する事ができるようになります。

土地値を知ることで、その土地に建っている建物の価格が適正かどうかの判断もできる材料になります。

それでは、まずは結論から見ていきましょう!

結論

固定資産税評価額 = 路線価(相続税路線価)÷ 0.8 x 0.7

= 路線価(相続税路線価)x 0.875

上記の式を計算するとおおよその固定資産税評価額を知る事ができます。

じゃあ、この式の中で使われている路線価を求める方法は?

と言うことで、これから詳しく説明したいと思います。

路線価図を使って土地の価額(値段)を計算する方法

路線価図を使ってその土地の値段を知るために、路線価図を使いこなす必要があります。

「路線価図って何?聞いたことはあるけど、よく分かんない。」とか、

「知っているけど、なんだか難しそうでとっつきにくい。」

と言う人のために、一応ざっくり解説すると、

路線価図は相続税や贈与税の計算の基礎となる価格で、国税庁が7月1日に毎年公表しています。

地図上に道路の値段が書き込まれた地図です。

それでは、具体例を見ながら実在する土地の値段(路線価額)を調べてみましょう。

1. 国税庁のホームページを開く

まずは国税庁のホームページをこちらから開きます。すると、こんなページが開きます。

2. 路線価図・評価倍率表を使って、目的の土地を見つける

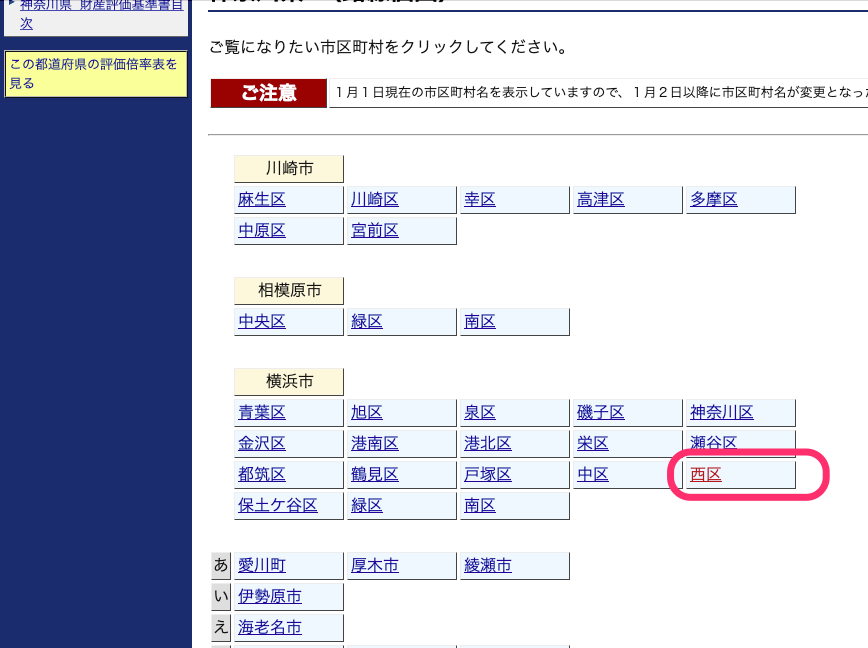

- 調べたい都道府県を日本地図上でクリックします。

- 調べたい市区町村を選びます

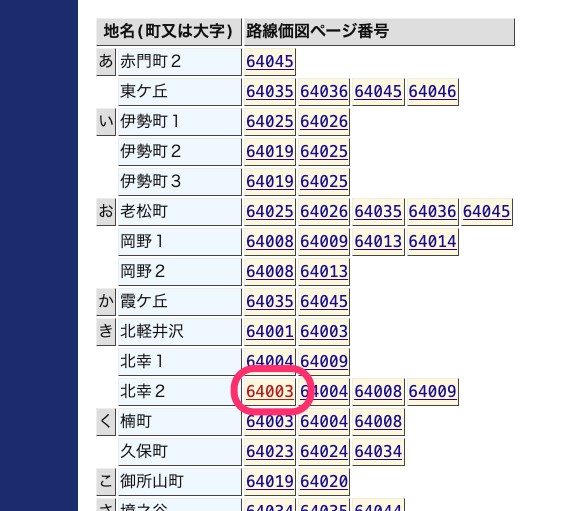

- 調べたい番地を選びます

- 画面をスクロールさせながら目的の土地を探します

この路線価図のWEBサイトはよく出来ていて、直感で操作しても、だいたい目的地近くまで到達できます。

ここでの路線数ページ番号(64003みたいな数字)の指定は、Googleマップのように〇〇町○番地○号みたいに入力はできないので、だいたいの場所で大丈夫です。

とりあえず開いてみて、思った場所と違った場合は、画面上の(索引図)をクリックしてください。

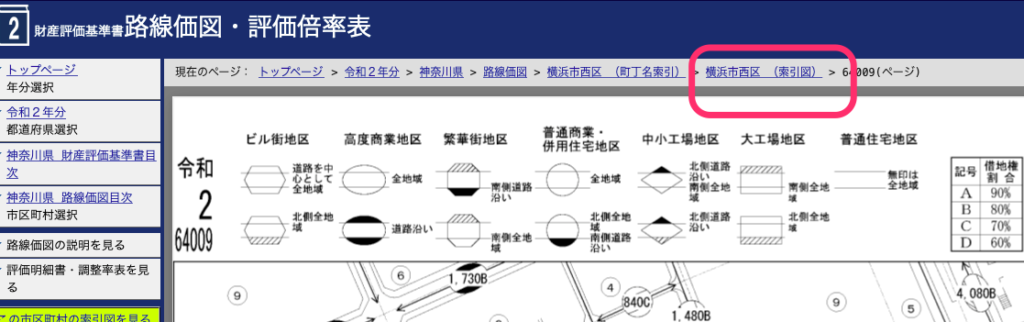

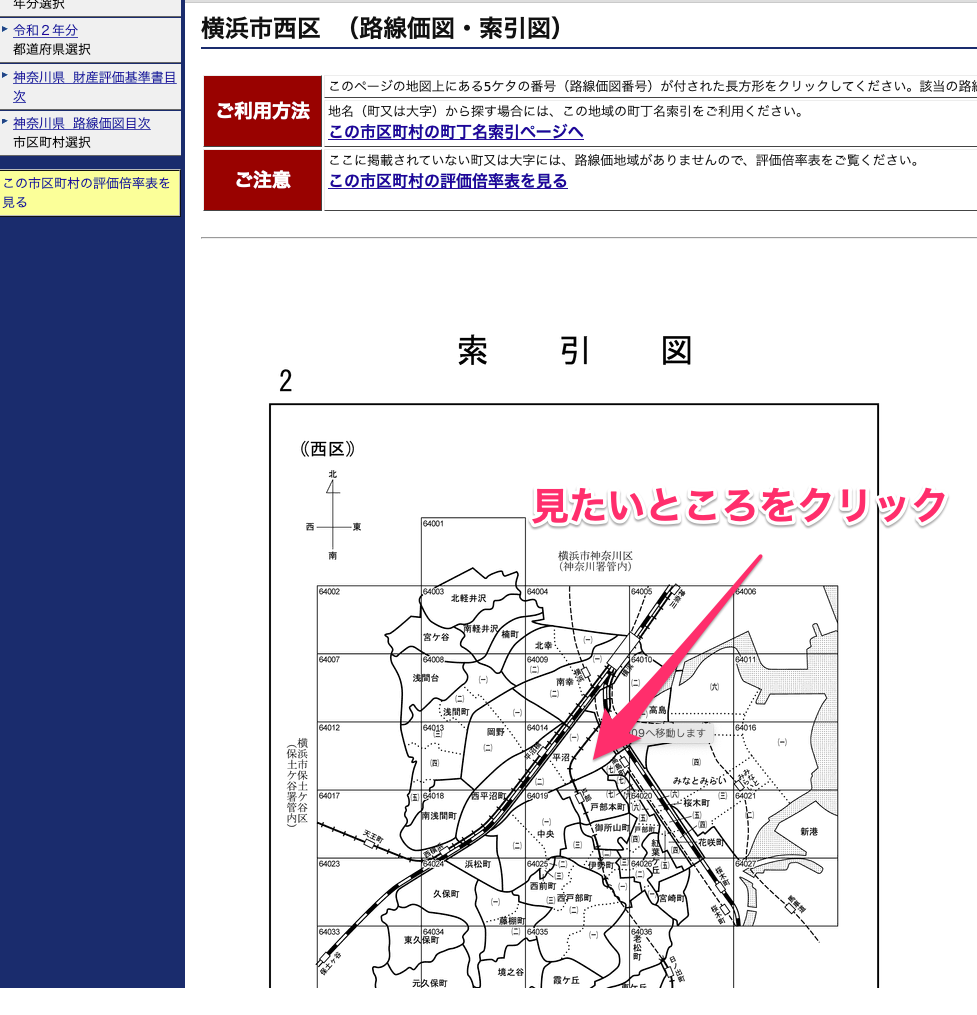

すると、下図のような画面に切り替わって、目的の土地周辺の地図が現れます。

この地図上で目的地をクリックすると、指定した場所の路線価図が開きます。

すると、こんな図面が出てきますので、目的の土地を探します。

目的の土地を探すときはGoogleマップも併用すると便利です。

目的地をGoogleマップの道路の形状と見比べることで特定します。

ちなみに、今回の例では、私が大ファンのラーメン店、横浜駅近くにある元祖家系ラーメンの吉村家さんが入ったビルの土地の固定資産税評価額を出してみたいと思います。

まずはGoogleマップで目的地を確認して、周辺の道路の形状を調べます。

先ほどの索引図から地図上で目的地を絞り込みます。

道路の形状と「ヨコハマバルナード」と言う固有名詞からどうやら目的地は丸12番の土地であると分かります。

3. 路線価の情報を取得する

目的の土地の近くの道路に数字が書かれています。

今回の土地丸12番の前には「1,390B」と数字が書かれています。

路線価に書かれている数字は1平方メートル当たり1,000円と言う意味です。

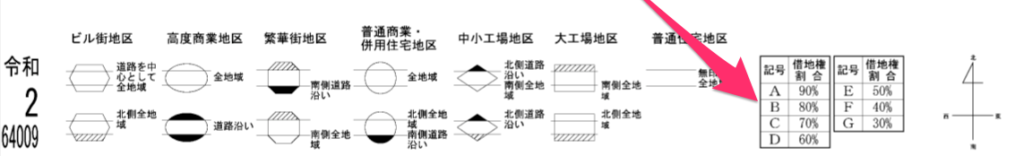

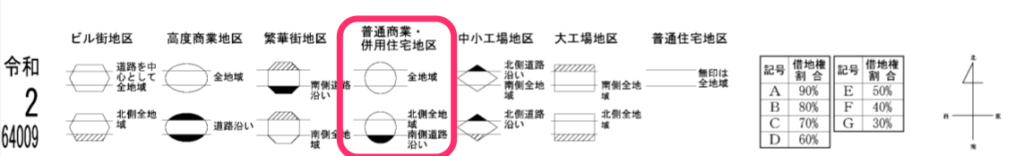

また、数字の後ろの「B」は借地権割合と言われるもので、土地の値段を割引く割合です。「B」の場合は80%となります。

これは路線価図の上の方に記載されています。確認する事ができます。

4. 路線価を計算する

4-1. まずは自用地の価額を計算する

自用地の価額というのは前項で出てきた借地権割合を計算しない土地の値段です。

1,390B = 1390 x 1000 = 1,390,000 円/m2

4-2. 借地権の割合から土地の価額(路線価)を計算する

「B」の借地権割合は80%ですから、

1,390B = 1390 x 1000 x 0.8 = 1,112,000 円/m2

となります。

ざっくりその土地の値段を知りたい場合は、この数値に土地の面積をかけることでその土地の路線価(相続税路線価)を知る事ができます。

今回の例では、土地の面積はおよそ220m2ですから、借地権割合を加味したその路線価は

1,112,000 円/m2 x 220m2 = 244,640,000円

となります。

大まかにその土地の路線価を評価したい場合はここまでの計算で大丈夫です。

さらに精度をあげて計算をしたいときは次項も参考にしてください。

4-3. 奥行価格補正率表でさらに土地価格の評価精度をあげる

前項までで、ざっくりと路線価を計算しましたが、実際の土地には接道の関係やその土地がどの地区区分になるかによって評価額が変わってきます。

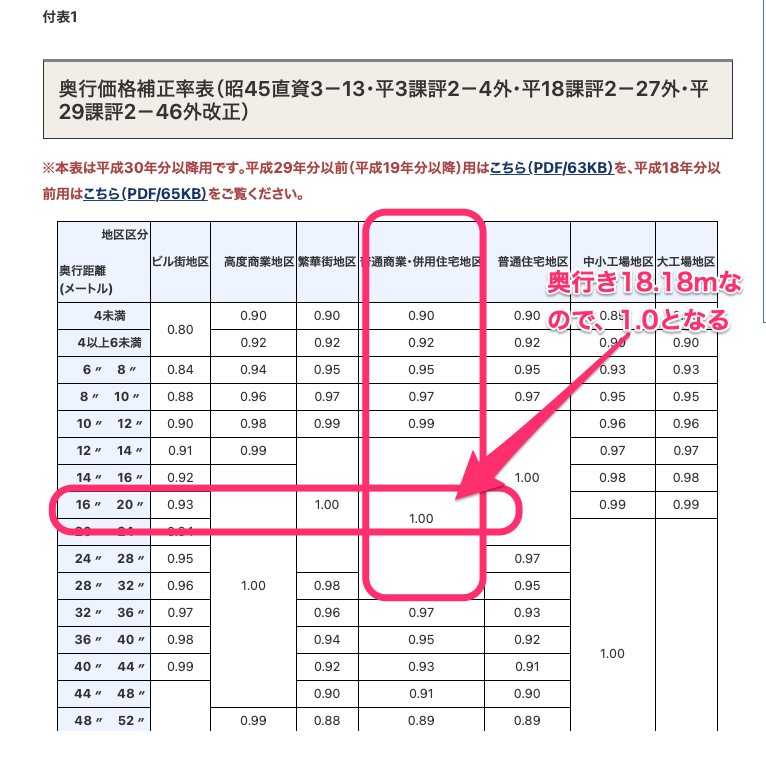

ここでは奥行補正率表というものを使って補正する方法を紹介します。

奥行補正率表はここで見る事ができます。

今回の例ではビルの奥行は前面の道路から18.18mですから、奥行補正率表を見ると、奥行距離16-20mの範囲になります。

さらに、この前面の道路は記号を見ると、

「普通商業・併用住宅地域」となっていますから、奥行価格補正率表から調べる値は1.00になります。

と言うことで、今回の例では、

244,640,000円 x 1.00 = 244,640,000円

これでほぼ正確なその路線価を知る事ができました!

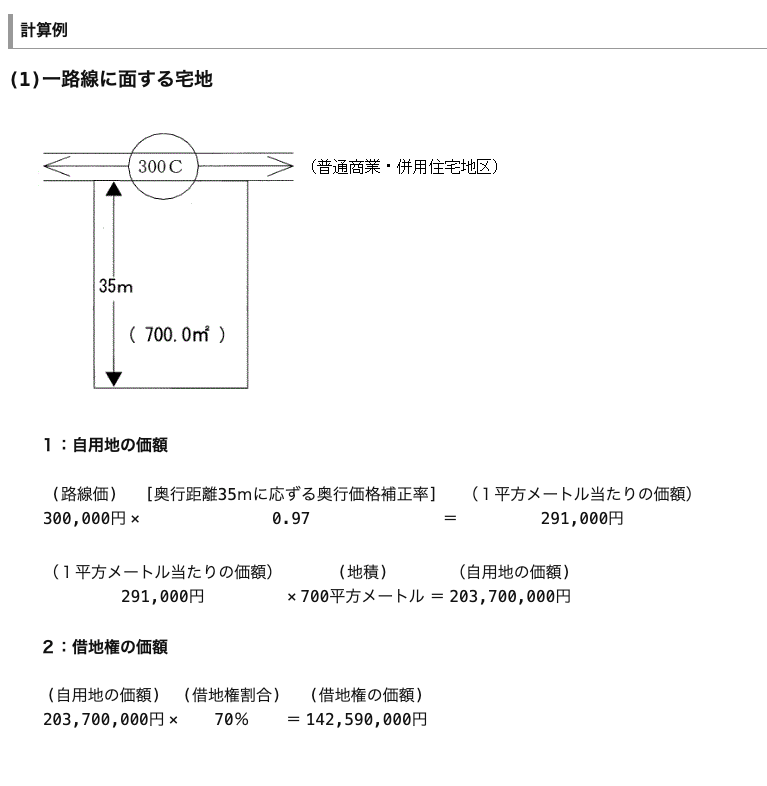

より詳細な計算方法が知りたい人は国税庁のホームページに詳しく解説が載っていますので、参考にしてください。

下記のような図解入りで詳しく説明してくれています。

5. 固定資産税評価額を求める

前項までで路線価を求める事ができましたので、下記の計算式に代入することで固定資産税評価額を求める事ができます。

固定資産税評価額 = 路線価(相続税路線価)÷ 0.8 x 0.7

= 路線価(相続税路線価)x 0.875

今回の例では

固定資産税評価額 = 244,640,000円 x 0.875 = 214,060,000円

です。

取引価格の相場を知る方法

おまけです。

路線価が分かると、その土地の取引相場を知る事ができます。

路線価を0.8で割り戻すとほぼ公示価格と同じになります。

公示価格は国(国土交通省)が発表した土地の値段で不動産取引価格の根拠となる指標です。

詳しくはこちらの記事も参考にしてください。

公示価格を知ることで、取引を考えている土地が適正な価格なのか?

中古の不動産の場合は、土地と建物の値段がひとかたまりで表示されている場合がほとんどですが、土地値を知る事でその建物の値段が適正かどうかを判断する事ができるようになります。

まとめ

今回は路線価を使って、固定資産税評価額を求める方法を勉強してきました。

ぶっちゃけて言いますと、

今回のこのような計算が面倒だと思う人、または正確な値を知りたい人は固定資評価額は市区町村役場で閲覧可能です。

今回の方法は机上でのシミュレーションにはとても有効だと思うので、計算に慣れるまでの間、是非ブックマークしていただけると嬉しいです。

また、より正確な判断をしたい人は、お金のプロであるフィナンシャルプランナーや税理士の先生にご相談されると間違いありませんね。

最後まで読んでいただいてありがとうございました。

それでは、また。